Source:http://okanedai.com/blog/sala-setsuzei/

Source:サラリーマンの節税ノウハウ・基礎知識【ふるさと納税まるわかり】

①個人事業主かマイクロ法人を作り節税

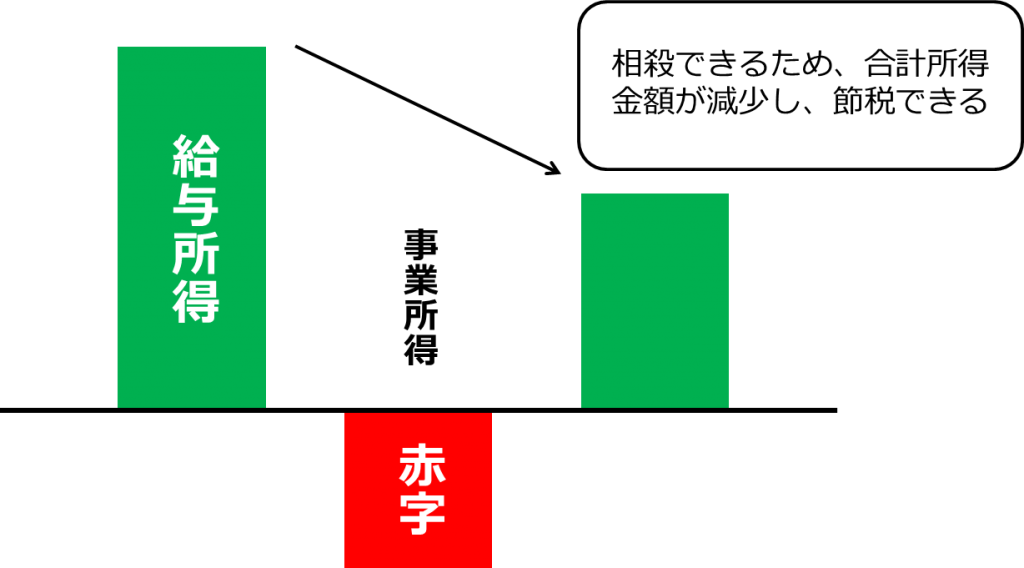

- 複数の所得を合算できる

- 最大65万円を課税所得(収入から経費を引いたもの)から控除できます

- 繰越欠損金と繰戻還付を活用できる

- プライベートにかかる費用の一部を経費にできる(自宅の家賃や水道光熱費、通信費などの一部を経費として計上できます。これは、事業として使っている部分に限られます。例えば、家賃が20万円で事業に半分使っていれば、10万円という具合です。 少額の固定資産を経費にできる 個人事業主は青色申告を行うことで、減価償却(固定資産の価値減少分を時間とともに費用にすること)の特例を受けられ、パソコンやオフィスの備品など、30万円以下の少額の固定資産を経費として計上できます。

Source: https://liberaluni.com/salaryman-aoiroshinkoku-180614

②サラリーマンの給与の手取りを増やす

- ふるさと納税

- 個人型確定拠出年金「iDeCo」/ 企業型DC

- 医療費控除

- 特定支出控除 - 特定支出控除は、給与所得者の職務にかかる経費と認められる「特定支出」に該当する支出の合計額が、その人のその年の給与所得控除額の半分を超える場合に、超えた分の金額を所得金額から差し引く制度です。 メリット 特定支出には、通勤費、転勤に伴って引っ越した場合の転居費、職務に直接関連する研修費・資格取得費、単身赴任の場合の帰宅旅費、職務関連の図書費、スーツを含む業務用衣服の購入費、接待代などの交際費があります。このうち図書・衣服・交際費は3つで合計65万円が上限です。特に、アパレル業界で働いていて自社ブランドの服の着用が義務付けられている場合などは、その費用も衣服費として申告できます。 デメリット 特定支出控除を受けるためには、医療費控除同様に確定申告が必要です。また、確定申告時には領収書の添付が必要なのに加え、それら経費が仕事で直接必要だったという証明書を会社に発行してもらう必要があります。また、「給与所得控除額の半分」という基準額はかなり高額なので、実際にこの制度を活用できる例は限られているようです。

- 扶養控除

- 生命保険料控除

- 住宅ローン控除

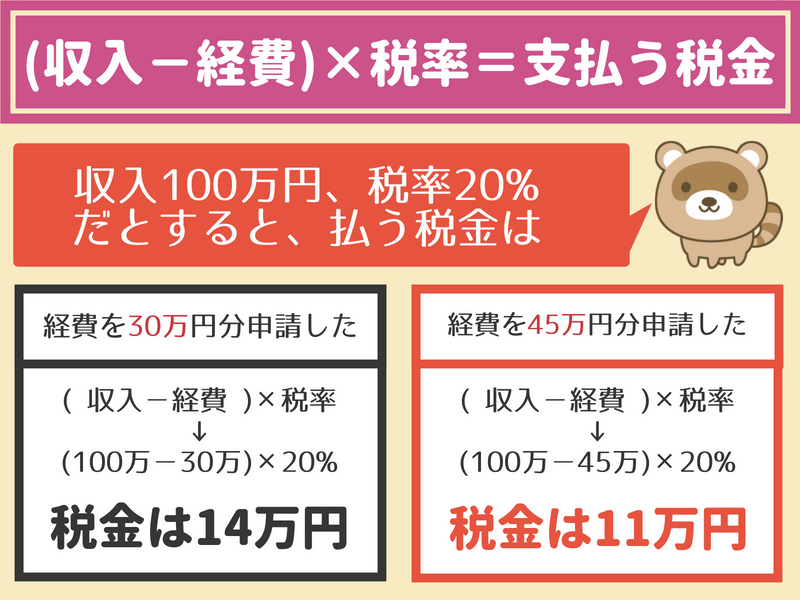

- 資産運用で損失が出たら、その分税金が安くなる! - サラリーマンの皆さんの中には、投資で資産運用を行っている人もいるでしょう。この場合に便利なのが、「損益通算」と「繰越控除」という制度です。「損益通算」とは、その年の所得額と損失額を通算、つまり相殺すること。例えば複数の銘柄の株式に投資している場合、一つの銘柄で出た損失を他の銘柄で得た利益と相殺できるので、その分納税額が少なく済みます。それでも損失が上回ってしまった場合に、損失をその後3年間まで繰り越せるのが「繰越控除」です。 メリット 数ある資産運用方法の中でも、不動産投資は、給与所得と損益通算ができます。つまり、不動産投資で損益が出た場合には、その損失額を給与所得で相殺し、その分税金を節約できるのです。サラリーマンにオススメの投資としてよく不動産投資が挙げられるのは、この理由からでしょう。 デメリット 税法上の所得は10種類に分類されますが、別の種類の所得と損益通算できる所得は、その中の「不動産所得」、「事業所得」、「譲渡所得」、「山林所得」のみです。例えば株式投資による所得はこの4つのどれにも該当しないため、株式投資による損失はあくまで株式投資で得た所得としか相殺できません。 申請方法 不動産所得の損益通算をするためには、事業者としての確定申告が必要となり、帳簿の作成などが義務付けられます。株式投資の損益通算の場合は、使用している口座の種類によって確定申告が必要な場合と不要な場合がありますので、損益を出してしまった時は、自分の口座の種類を確認して、必要な手続きを調べましょう。繰越控除には、必ず確定申告が必要です。

Source: サラリーマンでも年20~30万円節税!やっておくべき8つのこと - CANARY

参考図書

![知らないと損する給与明細(小学館新書)【電子書籍】[ 大村大次郎 ] 知らないと損する給与明細(小学館新書)【電子書籍】[ 大村大次郎 ]](https://thumbnail.image.rakuten.co.jp/@0_mall/rakutenkobo-ebooks/cabinet/8878/2000004178878.jpg?_ex=128x128)

知らないと損する給与明細(小学館新書)【電子書籍】[ 大村大次郎 ]

- ジャンル: 本・雑誌・コミック > ビジネス・経済・就職 > マネープラン > その他

- ショップ: 楽天Kobo電子書籍ストア

- 価格: 858円