※試算は制度変更が多い住宅ローン減税を勘案していないので、現状の減税規模が続けば持ち家が安くなる。逆に、600万円と見込む修繕費は持ち家の状態などによってはさらに上積みされる。

持ち家vs賃貸 支出総額、50年間で差はわずか75万円? - 日本経済新聞

持ち家と賃貸、50年間にかかる総費用:

三井住友トラスト・資産のミライ研究所が試算結果をまとめた。試算は2021年度時点の首都圏を想定。住宅のフロー(流動性)支出に注目し、持ち家は固定資産税や修繕費、賃貸は2年ごとの更新料なども加えてシミュレーションした。

- 持ち家が総額8310万円

- 賃貸が同8235万円

その差わずか75万円

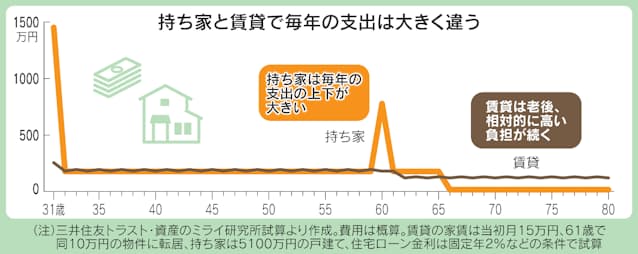

金利がわずかに動くだけで、50年の総負担額は数百万円も上下する。それぞれの費用の支出タイミングにこそ関心を払うべき。

賃貸の注意点:

- 「老境に入っても支出がコンスタントに続くことは頭に入れておこう」と指摘する。持ち家はローンが完済すれば、大きな修繕がない年は賃貸より総じて支出が低い。「年金生活に入って収入水準が下がったときにこの差は軽視できない」

- 高齢になったとき、住みたい家の賃貸契約を続けられるかも不安材料だ。国土交通省の21年度調査によれば、賃貸住宅オーナーの約7割が高齢者の入居に拒否感を抱く。入居中に死亡した場合に次の入居者探しが難しくなることなどを懸念しているようだ

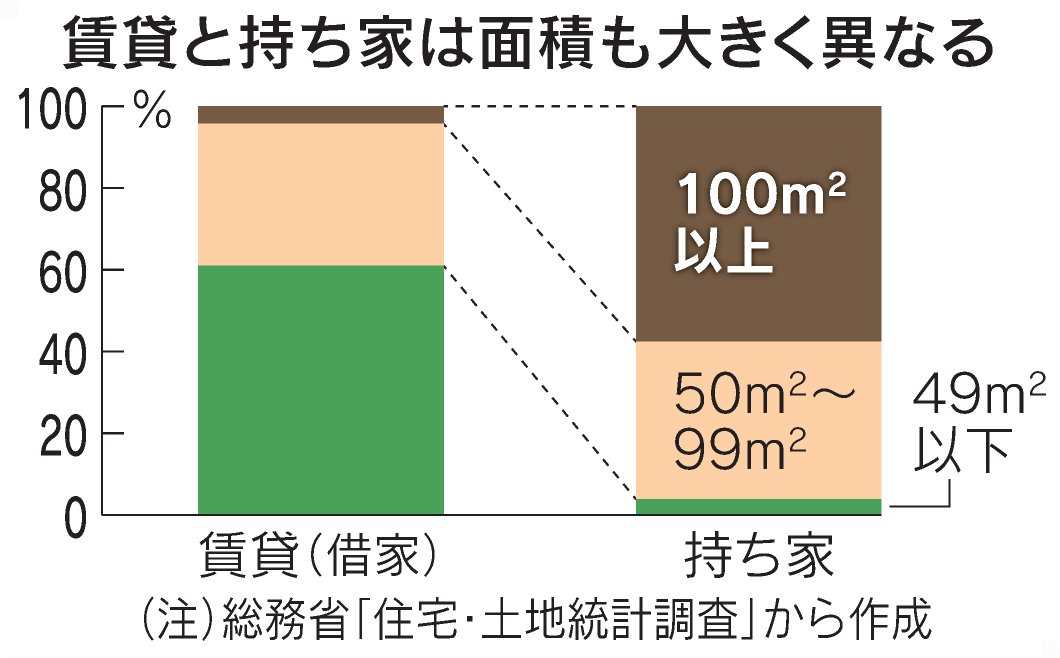

- 賃貸は狭い: 賃貸の6割は50平方メートルに届かず。ファミリー層は広い賃貸物件を探すのに苦労しそうだ。

賃貸と金融資産運用

「賃貸は突発的な支出が少なく、計画的に金融資産を運用できる利点を生かしたい」と助言する。長期運用で一定の金融資産が手元に残れば、老後に通常の物件を借りにくくなったとき、速やかに介護施設などへ移る選択肢を持つことができる。

一方、住宅は「資産」でもあるので、最終的な収支は賃貸とは異なる。持ち家であれば老後は売却し、その代金を介護施設の入居費などに充てられるからだ。賃貸ではこうした「不動産としての資産形成」はできない。

Screenshots